شاخص ترس و طمع چیست؟ چطور از شاخص Fear and Greed در ترید استفاده کنیم؟

رفتار بسیاری از معاملهگران و سرمایهگذاران در بازار ارز دیجیتال، بر مبنای احساسات است. بر همین اساس شاخص ترس و طمع (Fear and Greed) میتواند احساسات متفاوت معاملهگران را در قالب اعداد و به صورت کمی نشان دهد. در این مطلب با شاخص ترس و طمع و کاربردهای آن در ترید ارزهای دیجیتال بیشتر آشنا میشویم.

شاخص ترس و طمع چیست؟

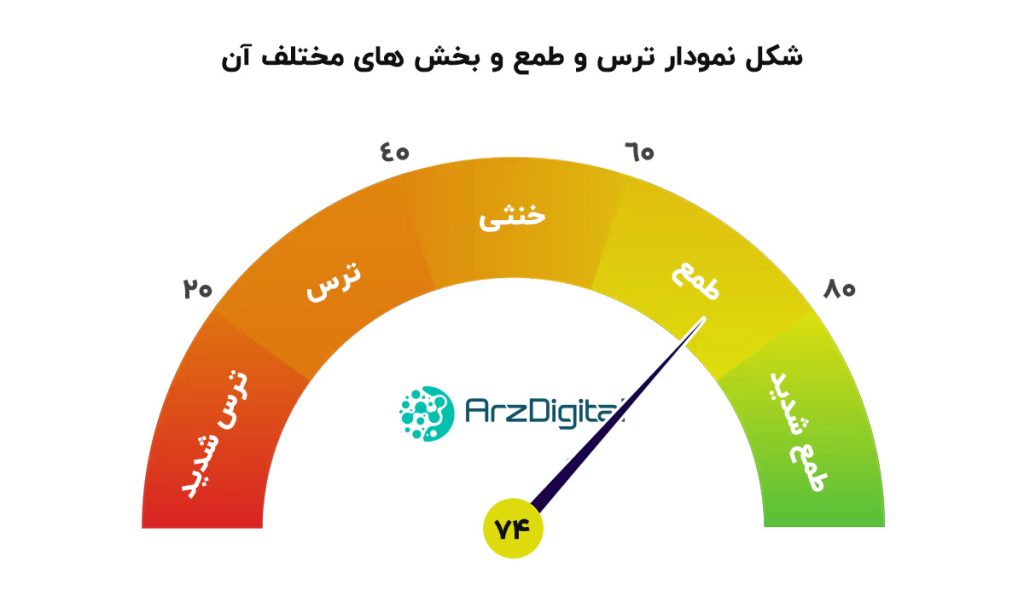

شاخص ترس و طمع (Fear and Greed Index) که به اختصار F&G نام دارد، شاخصی از ۰ تا ۱۰۰ برای تحلیل احساسات یا تحلیل سنتیمنتال و بر مبنای روانشناسی ترید است که خودش از هفت شاخص مختلف که رفتار معاملهگران را رصد میکند تشکیل شده است. این شاخص وضعیت احساسات حکم بر بازار را نشان میدهد. طبق این شاخص هر چه ترس بر بازار حاکم باشد، علاقه سرمایهگذاران به فروش بیشتر است و هر چه طمع حاکم بر بازار بیشتر باشد، سرمایهگذاران تمایل بیشتری به خرید دارند.

این شاخص که توسط سی ان ان بیزنس (CNN Business) توسعه یافته است در بازارهای سهام و ارزهای دیجیتال کاربرد دارد. این شاخص به پنج قسمت مختلف تقسیمبندی میشود:

- ۰ تا ۲۴ که نشاندهنده ترس شدید (Extreme Fear) در بازار است.

- ۲۵ تا ۴۴ که نشاندهنده ترس نسبی (Fear) در بازار است.

- ۴۵ تا ۵۴ حالت خنثی است (Neutral).

- ۵۵ تا ۷۴ که بازهٔ طمع نسبی (Greed) را نشان میدهد.

- ۷۵ تا ۱۰۰ که نشاندهنده طمع شدید (Extreme Greed) در بازار است.

شاخص ترس و طمع چه کاربردی دارد؟

نباید فراموش کنیم که شاخص ترس و طمع ابزار دقیقی برای استفاده از ترید و سرمایهگذاری نیست و تنها در کنار ابزارها و استراتژیهای دیگر استفاده میشود. با این حال سه کاربرد اصلی دارد:

- تشخیص نقطه مناسب برای خرید: شما میتوانید با استفاده از این شاخص برای تأیید کفهایی که پیدا کردید استفاده کنید. زمانی که این شاخص برای مدت طولانی و بیش از چند روز، در بازهٔ ترس قرار داشته باشد، میتوان گفت که وقت خرید مناسبی است.

- تشخیص احساسات بازار: یکی دیگر از کاربردهای شاخص ترس و طمع، استفاده آن در تشخیص احساسات کلی بازار است. در واقع شما میتوانید برای بررسی وضعیت احساسات بازار از این شاخص استفاده کنید. به عبارت دیگر این شاخص کمک میکند که تصمیمات منطقیتری بگیرید.

- تأیید تحلیل: زمانی که بازار صعودی باشد و شاخص F&G در وضعیت طمع قرار داشته باشد، میتوانید از آن بهعنوان مهر تأییدی برای استراتژیهای صعودیتان استفاده کنید. برعکس این اتفاق نیز کاملاً صادق است و میتوانید در بازارهای نزولی نیز از آن استفاده کنید.

شاخص ترس و طمع بیت کوین چیست؟

شاخص ترس و طمع بیت کوین تا حدی شبیه به شاخص ترس و طمع بازارهای سهام است، با این تفاوت که با استفاده از پنج شاخصه محاسبه میشود. بازههای این شاخص همانند شاخص اصلی هستند. ین شاخص توسط آلترناتیو (Alternative.me) توسعه یافته است و اندکی با شاخص سیانان متفاوت است.

محاسبه شاخص ترس و طمع در بازار سهام

در بازارهای دیجیتال شاخص F&G با استفاده دادههای زیر محاسبه میشود:

- مومنتوم بازار (Market Momentum)

- قدرت قیمت سهام (Price Strength)

- عمق بازار سهام (Stock Price Breadth)

- قراردادهای آپشن پوت و کال

- تقاضا برای داراییهای امن

- تقاضا برای داراییهای غیرامن

- نوسانات بازار (Market Volatility)

شاخص ترس و طمع ارزهای چطور محاسبه میشود؟

جمعآوری داده ها برای این شاخص از شش منبع زیر صورت میگیرد که هرکدام دارای وزنی متفاوت است. به منظور داشتن تجسمی معنادار از تغییر احساسات در بازار، هر داده مانند دادهی روز قبل ارزشگذاری شده است. ضریب تاثیرگذاری و اجزای مختلف شاخص ترس و طمع به شرح زیر است:

نوسانات (Market Volatility) – سهم ۲۵ درصد

در این فاکتور نوسانات فعلی و حداکثر مدنظر است. قیمت بیت کوین و مقایسه آن با مقادیر میانگین مربوط به معاملات در ۳۰ و ۹۰ روز گذشته نیز یک مورد نیاز به بررسی است، زیرا که افزایش غیرمعمول نوسانات نشانهای از بازاری اشباع از ترس است.

قدرت بازار/ حجم (Trading Volume) – سهم ۲۵ درصد

در این جزء نیز اندازهی حجم و قدرت بازار فعلی (که با آخرین مقادیر میانگینهای ۳۰ و ۹۰ روزه مقایسه میشود) مورد بررسی قرار میگیرد. وقتی در تایم روزانه شاهد حجم بالای خرید در بازار صعودی هستیم ، میتوان گفت که بازار بیش از حد حریص (صعودی) عمل میکند.

شبکههای اجتماعی (Social Media) – سهم ۱۵ درصد

تعداد پستهایی که با هشتگهای متفاوت برای هر کوین در توییتر منتشر میشود و سرعت بازخوردهایی که برای هر پست در یک بازهی زمانی مشخص دریافت میشود از عوامل این فاکتور شاخص هستند. نرخ بازخوردهای غیرمعمول و به تعداد زیاد باعث افزایش علاقهی عمومی به یک کوین میشود که به رفتاری حریصانه در بازار ختم خواهد شد.

نظرسنجی ها (Surveys) – سهم ۱۵ درصد

با استفاده از نظرسنجیهای هفتگی از سرمایهگذاران دربارهی اینکه بازار را چگونه ارزیابی میکنند، میتوان شمایی کلی از احساسات گروهی از سرمایهگذاران دریافت کرد. در حال حاضر از این شاخص در محاسبه F&G استفاده نمیشود.

تسلط (Dominance) – سهم ۱۵ درصد

تسلط یک کوین، سهم یک ارز دیجیتال از کل بازار را نشان میدهد. به خصوص افزایش تسلط ارزش بازار بیت کوین ناشی از ترس و در نتیجه کاهش سرمایهگذاری بیش از حد بر روی آلتکوینها است و در واقع بیت کوین به پناهگاه امن ارزهای دیجیتال تبدیل شده است. از طرف دیگر، هنگامی که تسلط بیت کوین کم میشود، مردم با سرمایه گذاری بر روی آلت کوین های پر خطرتر، حریصتر میشوند و رویای شانس خود را در حرکت صعودی بزرگ بعدی میبینند.

بیشتر بخوانید: نمودار دامیننس بیت کوین چیست؟

گوگل ترند (Google Trends) – سهم ۱۰ درصد

با بررسی جستارهای مختلف مربوط به بیت کوین در گوگل و تغییر حجم در این جستارها میتوان از دیدی دیگر به این روندهای احساسی در بازار نگاه کرد. در شاخص ترس و طمع از دادههای گوگل ترندز در ارتباط با کلمات کلیدی مختلف پیرامون یک دارایی استفاده میشود.

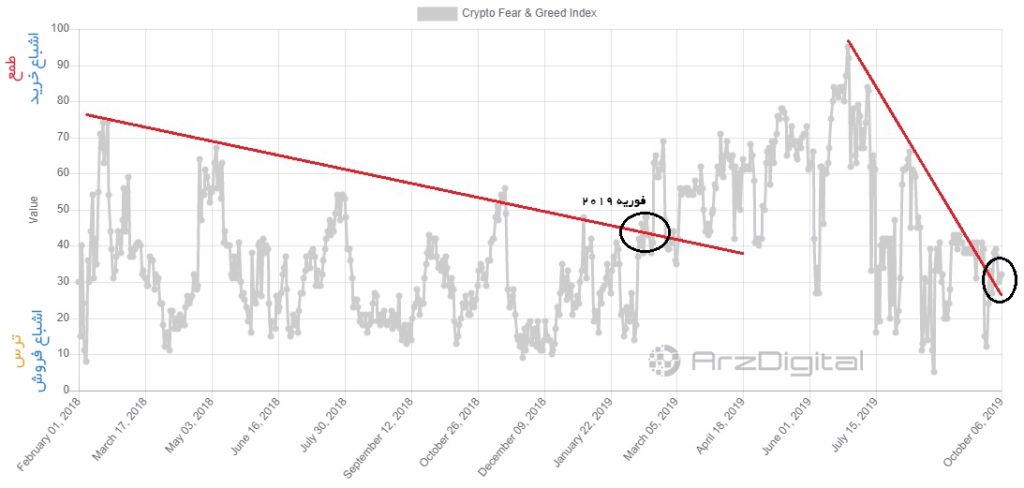

نمودار شاخص ترس و طمع ارزهای دیجیتال

نمودار زیر طرحی از شاخص ترس و طمع در ارزهای دیجیتال در یک سال گذشته است که در محور عمودی صفر به معنای «ترس شدید» و عدد صد برابر «طمع شدید» است. با بررسی نمودار میتوان این نکته را در نظر داشت که هنگامی که شاخص در یک روند نزولی قرار دارد و توالی سقفهای نموداری به سمت پایین است احساس ترس از ریزش بیشتر قیمت در معاملهگران بیشتر مشهود است که این باعث خروج سرمایه یا محافظه کاری بیشتر آنها در معاملات خود میشود.

این امر باعث کاهش سرمایه جاری در بازار شده در نتیجه به کاهش نوسانات و ادامهدار شدن ریزش قیمت منجر میشود. در طرف مقابل هنگامی که نمودار روندی صعودی را در پیش میگیرد و شروع به ساختن کفهای نموداری بالاتر از همدیگر میکند نشان از کاهش ترس معاملهگران و افزایش ریسک پذیری آنان دارد. در طرف مقابل، حرکت صعودی شاخص باعث افزایش سرمایه تزریقی به بازار و خوش بینی تحلیلگران به آیندهی قیمت میشود و این روند افزایشی شاخص تا جایی ادامه پیدا میکند که نمودار به سمت محدودهی طمع شدید شروع به حرکت میکند. پس از قرار گرفتن در این ناحیه و با اشباع قیمت، نزول شروع میشود.

استفاده از شاخص ترس و طمع در تحلیل تکنیکال

به شاخص ترس و طمع میتوان به دید یک اندیکاتور کامل نیز نگاه کرد به صورتی که نواحی اشباع خرید و اشباع فروش را همانند اندیکاتور RSI میتوان در آن مشاهده کرد و همینطور برای پیدا کردن نقاط ورود به بازار از روند ها درآن استفاده کرد. به عنوان مثال به نمودار زیر دقت کنید:

به گذشتهی بازار و شکسته شدن روند منفی در نمودار در فوریه ۲۰۱۹ توجه کنید. در این بازه روند منفی نمودار شکسته شد ( قیمت در این زمان زیر ۴۰۰۰ دلار قرار داشت) و شاخص نیز بین محدودهی ۳۰ الی ۴۰ قرار گرفته بود که محدودهی ترس نام دارد، در ابتدای بحث ذکر شد که این مساله یک فرصت خرید است. برآیند این شکست باعث شد که قیمت تا سطح ۱۳۰۰۰ دلاری برسد و در محدودهی طمع شروع به ریزش کند.

در انتهای نمودار نیز به نظر میرسد روند منفی دیگری در حال شکستن است که احتمال رشد قیمت را از نظر این شاخص بالا برده است.

بیشتر بخوانید: شاخص RSI چیست و چطور در تحلیل از آن استفاده کنیم؟

بین فومو (FOMO) و شاخص ترس و طمع چه ارتباطی وجود دارد؟

بله فومو یا ترس از عقب افتادن، شاخصی است که نشان میدهد تا چه میزان ترس بر بازار حاکم است. زمانی که بازار دچار فومو میشود، سرمایهگذاران شروع به خریدوفروشهای احساسی میکنند و همین موضوع روی نوسانات بیشتر قیمت اثرگذار خواهد بود. به طور کلی ارتباط فومو و ترس و طمع را میتوان این گونه توصیف کرد:

- هر دو بر اساس احساسات بازار میکنند و به نوعی در تحلیل احساسات کاربرد دارند؛ با این تفاوت که فومو روی بخش ترس متمرکز است.

- فومو باعث حرکت ترس و طمع به سمت طمع میشود و حرکت شاخص ترس و طمع به سمت ترس در بیشتر اوقات فومو به همراه دارد.

- F&G شاخص گستردهتری است و جنبههای بیشتری نسبت به FOMO را پوشش میدهد.

- به طور کلی هر دو مورد را نمیتوان بهعنوان ابزارهای مورداطمینان و معتبر برای ترید به حساب آورد و هر دو بهعنوان مکمل در تحلیلهای سرمایهگذاران استفاده میشوند.

بیشتر بخوانید: فومو (FOMO) چیست؟

سؤالات متداول

خیر؛ شاخص ترس و طمع تنها بهعنوان یک مکمل برای ابزارهای تحلیل به حساب میآید و ترید تنها با استفاده از آن توصیه نمیشود و منطقی نیست.

زمانی که شاخص در ناحیه ترس شدید قرار دارد، میتواند یک سیگنال خرید تلقی شود.

این استراتژی بسیار ساده است و درصد موفقیت آن نیز بسیار بسیار پایین است. استفادهٔ تنها از این شاخص به هیچ وجه توصیه نمیشود.